Ao contratar um financiamento imobiliário, vários fatores determinam o valor final que você pagará pelo imóvel — entre eles, o sistema de amortização e o indexador escolhido.

Você provavelmente já ouviu falar nos dois principais sistemas de amortização: o SAC (Sistema de Amortização Constante) e o PRICE (Sistema Francês de Amortização). No SAC, as parcelas começam mais altas e vão diminuindo ao longo do tempo; no PRICE, as parcelas são fixas, mas o valor dos juros é maior no início do contrato.

Se você quiser entender melhor essas diferenças, temos um post completo sobre SAC e PRICE aqui no site — vale a leitura antes de continuar. Basta clicar aqui para acessá-lo.

Agora que você entende como as parcelas são distribuídas, é importante compreender o que é a taxa TR e como ela afeta seu financiamento imobiliário, pois ela influencia diretamente quanto você paga ao longo dos anos.

O que é um Indexador

Um indexador é um indicador econômico usado para atualizar valores financeiros de acordo com a variação de preços ou juros no mercado. Em contratos de longo prazo, como financiamentos imobiliários, ele serve para corrigir o saldo devedor, garantindo que o valor do dinheiro se mantenha estável ao longo do tempo.

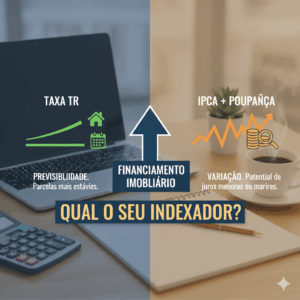

Os indexadores mais utilizados no Brasil são:

- TR (Taxa Referencial) — usada em grande parte dos contratos habitacionais;

- IPCA (Índice Nacional de Preços ao Consumidor Amplo) — reflete a inflação oficial;

- Taxa fixa, que não sofre correção monetária.

Saber o que é a taxa TR e como ela afeta seu financiamento imobiliário é essencial, pois ela determina se suas parcelas continuarão acessíveis ou se aumentarão com o tempo.

O que é a Taxa TR

A Taxa TR (Taxa Referencial) foi criada em 1991 para servir como índice de correção monetária e ajudar no controle da inflação. Ela é calculada pelo Banco Central do Brasil, a partir da TBF (Taxa Básica Financeira), que representa a média ponderada das taxas de juros dos CDBs emitidos pelos bancos.

A TR é usada principalmente em financiamentos imobiliários e na poupança. Quando a TR está baixa, o saldo devedor sofre pouca ou nenhuma correção além dos juros. Porém, quando a TR sobe, as parcelas aumentam gradualmente, tornando o financiamento mais caro.

A TR Está Realmente Zerada?

Durante alguns anos, especialmente entre 2018 e 2021, a TR se manteve próxima de zero, levando muita gente a acreditar que ela estava “zerada”. Contudo, essa percepção mudou nos últimos tempos.

Atualmente, em 2025, a TR voltou a ser positiva. De acordo com dados recentes:

- Em outubro de 2025, a TR mensal foi de 0,1758 %;

- Em vários meses de 2025, variou entre 0,10 % e 0,18 %;

Portanto, a TR não está zerada — embora ainda baixa, ela segue positiva. Essa variação aparentemente pequena pode ter impacto significativo ao longo de um contrato de 20 ou 30 anos.

Antes de assinar qualquer contrato, verifique sempre o valor atualizado da TR no site do Banco Central do Brasil, na calculadora do cidadão (bcb.gov.br).

Como a Taxa TR é Calculada

A Taxa TR é obtida a partir da TBF, sobre a qual o Banco Central aplica um redutor para evitar variações exageradas. Assim, quando as taxas de juros de mercado estão baixas, a TR tende a ficar próxima de zero; quando os juros sobem, a TR aumenta.

Esse mecanismo faz com que a TR funcione como um amortecedor de volatilidade, garantindo estabilidade ao sistema financeiro. Por isso, entender o que é a taxa TR e como ela afeta seu financiamento imobiliário é tão importante para quem planeja comprar um imóvel.

Outros Indexadores no Financiamento Imobiliário

Além da TR, outros indexadores também influenciam o custo do financiamento.

1. IPCA

O IPCA mede a inflação oficial do país. Financiamentos atrelados ao IPCA têm parcelas corrigidas conforme o aumento de preços. Em períodos de inflação alta, o risco é que as parcelas cresçam rapidamente.

2. Selic

A Selic, taxa básica de juros da economia, influencia indiretamente todos os indexadores. Quando ela sobe, os bancos elevam as taxas de crédito, encarecendo os financiamentos.

3. CDI

O CDI é usado em operações entre bancos e serve como referência para muitos investimentos. Embora raramente seja o indexador direto de financiamentos habitacionais, ele afeta o custo de captação das instituições e, portanto, o valor dos juros cobrados.

Se você já possui um financiamento imobiliário e não se atentou, pode verificar qual indexador está sendo usado no seu contrato. Essa informação geralmente aparece no item “condições financeiras” ou “cláusula de atualização monetária”. Além disso, é possível consultar no aplicativo ou site do banco. Saber se o contrato está atrelado à TR, ao IPCA ou a uma taxa fixa ajuda a entender como as parcelas evoluem e quando vale a pena renegociar.

Exemplo Prático: Como a TR Afeta o Custo

Imagine um financiamento de R$ 400.000 em 30 anos, com juros de 8% ao ano + TR.

- Se a TR estiver zerada, o saldo devedor crescerá apenas pelos juros.

- Mas se a TR for de 0,15% ao mês, o custo total do contrato pode aumentar em mais de R$ 20 mil ao longo dos anos.

Esse exemplo ilustra como pequenas variações na TR podem alterar significativamente o valor final do imóvel.

Por Que a TR Ainda É Usada

Mesmo com novas opções como o IPCA, a TR segue sendo o principal indexador do Sistema Financeiro de Habitação (SFH). Isso ocorre porque ela oferece maior previsibilidade e estabilidade em períodos de inflação controlada, além de estar vinculada à remuneração da poupança, que financia boa parte dos créditos habitacionais.

Por isso, compreender o que é a taxa TR e como ela afeta seu financiamento imobiliário ajuda o consumidor a planejar melhor suas finanças e evitar surpresas no futuro.

Importância da TR e dos Indexadores para a Economia Brasileira

Os indexadores — em especial a TR — exercem um papel essencial na estabilidade econômica do Brasil.

Quando a TR está baixa, o crédito imobiliário se torna mais acessível, estimulando o setor da construção civil, gerando empregos e aquecendo a economia.

Em contrapartida, quando ela sobe, há uma redução na demanda por crédito, o que ajuda a conter a inflação e equilibrar o sistema financeiro.

Desse modo, entender o que é a taxa TR e como ela afeta seu financiamento imobiliário é também compreender como o país regula o acesso ao crédito e o crescimento econômico.

Conclusão

Saber o que é a taxa TR e como ela afeta seu financiamento imobiliário é fundamental para tomar decisões conscientes. Mesmo pequena, a variação da TR pode representar diferenças significativas nas parcelas ao longo do tempo.

Com informação e planejamento, você poderá escolher o indexador mais vantajoso e garantir que o sonho da casa própria caiba no seu orçamento.

Quer testar diferentes cenários? Use o Simulador de Financiamento da Caixa Econômica Federal clicando aqui. Lá você pode comparar valores com TR, IPCA e taxa fixa e ver como pequenas variações mudam o valor total pago.

Perguntas Frequentes (FAQ)